Du behøver ikke at skulle låne til dyre luksus- og specialbiler, for at kigge på bilfinansiering i banken. Du kan også finde gode bilfinansieringsmuligheder, selv til privat køb af en brugt bil.

Hvis du er husejer, kan der være mulighed for, at du kan bruge din friværdi i boligen til at finansiere din nye bil. Med sikkerheden i din boligs friværdi, kan du få lov til at låne til lav rente og på den måde få et fordelagtigt lån.

Hvis du skal låne til en standardbil, kan det være, at du overvejer at låne ved et finansieringsselskab.

Her skal du være opmærksom på at finansieringsselskabernes regler i forhold til renter og afdrag ofte er meget varierende. Derfor er omkostningerne forbundet med deres lån også meget forskellige. Det betyder, at det er meget vigtigt, at du har dette for øje og sørger for at læse alt det, der står med småt.

Derfor kan det være en god hjælp, når du skal finde billån, at bruge vores sammenligningstjeneste, som kan gøre det mere overskueligt for dig, når du undersøger finansiering til din nye bil.

Nye biler finansieres ofte ved en autoforhandler. Bilforhandlerne har som regel en betydelig indtægt, når de udbyder billån, fordi deres etableringsomkostninger ofte er høje.

Fordelene er dog at renterne er lave og det er nemt som forbruger at optage et lån hos en bilforhandler. Du får nemlig det hele samlet - både bilen og lånet. Vi anbefaler, at du bruger en online sammenligningstjeneste for at få den bilfinansiering, som passer allerbedst til dine behov.

Finansiering som forbrugslån eller billån?

Man kan på sin vis argumentere for, at et billån er det samme som et forbrugslån, eftersom at en bil er en del af ens forbrug.

Uddrag Et billån varierer dog fra et forbrugslån, ved at bilen er et håndgribeligt aktiv i modsætning til andre ting, som man finansierer med et forbrugslån.

Låner man penge til renovering af huset eller en ferie, bruges pengene med det samme, og man har ikke noget aktiv tilbage efter forbruget. Anderledes er det, når man køber en bil. Selvom en bils pris falder med det samme, du kører hjem fra forhandleren, så vil bilen stadig have en vis værdi selv efter mange år.

Når du ansøger om et billån, kræves det i nogle tilfælde, at du betaler et vis beløb forud for din bilfinansiering. Dette kalder man en udbetaling.

Nu kan det være, at du overvejer: "Hvor stor skal en udbetaling være?"

Oftest er udbetalingen 20% af salgsprisen, hvis du handler med en autoforhandler.

Du vil sjældent blive krævet en udbetaling, når du ansøger om et privatlån. Ikke alle långivere har et krav om udbetaling før du kan få din bilfinansiering. Udbetalingen giver dog långiveren en sikkerhed og dermed også muligheden for at långivere kan nedsætte risikoen ved at udbyde lånet. Derudover viser udbetalingen før bilfinansieringen også, at du som kommende låner har din økonomi i orden og har et finansielt overskud.

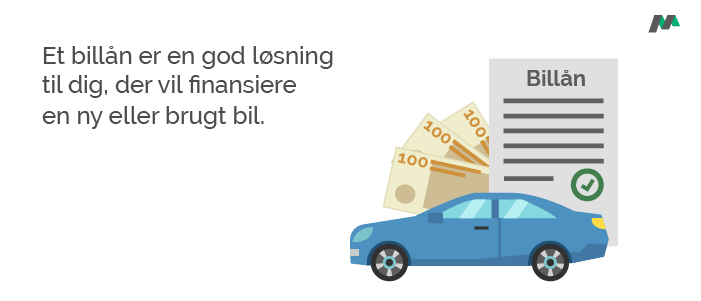

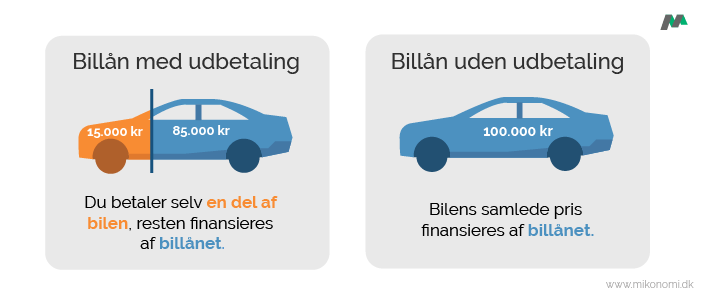

Forskellen på billån med og uden udbetaling

Netop fordi en bil er et håndgribeligt aktiv, fører det ofte til, at långiver ser en mulighed for at minimere sin risiko ved at give et billån. Det kan långiver gøre ved at kræve, at der lægges en udbetaling, for at lånet kan optages.

Det er dog ikke alle billån, der har udbetaling som et krav. Grunden til at en udbetaling kan være en god idé, ligger blandt andet i den signalværdi det medfører. Hvis man som låntager har penge med sig, som man har opsparet, signalerer det både økonomisk råderum samt dedikation til billånet. Det kan medføre en lavere rente eller forbedrede lånevilkår, da långivers risici er minimeret.

Hos nogle långivere har du mulighed for fuld finansiering af billånet - dvs. 100% af bilen pris som lån. En udbetaling er altså ikke nødvendig. Andre långivere vil have et krav om udbetaling, hvor kravet typisk ligger på ca. 20% i udbetaling. Den billigste bilfinansiering er altså ikke bestemt af udbetaling eller ej, men derimod bør det baseres på den samlede udregning.

Nedsættelse af hovedstol

Udover signalværdien kan frie midler til at lave en udbetaling på et billån være en god idé, fordi det helt praktisk nedsætter den hovedstol, hvorpå du skal afdrage og betale renter. Det medfører altid en mere fordelagtig fordeling mellem afdrag og renter. Inden du vælger at gøre dette, skal du dog tjekke hvilke af dine lån der er dyrest for dig. Typisk vil man i en husholdning, have flere forskellige typer lån og det kan altid bedst betale sig at lægge sin udbetaling der, hvor man betaler de højeste renter.

En anden måde at reducere det beløb, du har behov for at låne, er naturligvis at forhandle om bilens pris. Det gælder både med helt nye biler og brugte biler. Du kan bruge denne beregner til bilvurdering på Tjekbil.dk, til at få en idé om prissætningen på en bil.

Forskel på billån med eller uden sikkerhed

At stille sikkerhed ved et billån er det samme som at långiver tager pant i bilen. Det betyder, at långiver har råderet over at sælge bilen, hvis lånets betingelser ikke bliver overholdt. Det er en anden måde at minimere risikoen for långiver på, men kommer således kun i spil hvis lånet bliver misvedligeholdt.

Ligesom med udbetalingen er det ikke alle långivere som kræver sikkerhed på et billån. Ofte er det noget man selv kan bestemme om man vil, men man skal være opmærksom på, at det kan give nogle fordele i form af en lavere rente og/eller ydelse på billånet, på grund af den øgede sikkerhed långiver oplever. Derfor kan man med fordel tilbyde sikkerhed mod et billigere billån.

Ejendomsforbehold

Der er tale om et ejendomsforbehold, når du optager dit billån ved en autoforhandler. I den forbindelse skal du betale mindst 20 % af købesummen i udbetaling på bilen, og du får en købekontrakt. I tilfælde af, at du ikke betaler dine ydelser på lånet, så kan långiveren, ved hjælp af ejendomsforbeholdet, tvinge dig til at sælge bilen og på den måde nedbringe billånet.

Løsørepantebrev

Hvis du til gengæld optager dit billån ved et låneinstitut, er der ikke nødvendigvis et krav om udbetaling. I princippet er der tale om et personligt lån, hvor bilen bruges som sikkerhed. Dette kaldes et løsørepantebrev og vil fungere som den sikkerhed långiver ellers ville få ved en kontant udbetaling. Der forekommer derfor en form for sikkerhedserstatning.

Optimal løbetid ved bilfinansiering

Så snart du kører din nye bil væk fra forhandleren, vil bilens værdi falde og blive ved med dette.

Nu tænker du sikkert: "Hvad har det med lånets løbetid at gøre?"

Det er vigtigt, at du finder en løbetid til din bilfinansiering, som stemmer overens med din bils værdi. Bilens alder (når du køber brugt) og dit kørselsforbrug har indflydelse på den beslutning du bør tage i forbindelse med din bilfinansierings løbetid.

Hvordan beregner du løbetid?

Tommerfingerreglen er: Jo flere kilometer du kører om året, jo lavere bør din løbetid være. Kører du mellem 10.000 og 20.000 km om året, kan du derfor som udgangspunkt sætte din løbetid til at være mellem 6 og 8 år. Kører du derimod i omegnen af 40.000 km om året eller hele 60.000 km om året, så bør du sætte din løbetid ned. Den bør i dette tilfælde være omkring 3-5 år. Du bør dog altid selv tage en individuel vurdering af løbetiden på din bilfinansiering.

Løbetid vs. kørselsforbrug| Antal kilometer | Optimal løbetid |

|---|

| 10.000 km. | 8 år |

| 20.000 km. | 7 år |

| 30.000 km. | 6 år |

| 40.000 km. | 5 år |

| 50.000 km. | 4 år |

| 60.000 km. | 3 år |

Hvor lang løbetid bør du vælge?

Du bør som regel aldrig vælge en løbetid, som er længere end den tid, du regner med at have bilen i.

Et forklarende eksempel: Vælger du en løbetid på 20 år, men sælger bilen efter 10 år eller på anden måde skiller dig af med den inden de 20 år er gået, så betaler du af på en bil, som du ikke længere har.

Derfor: Du bør grundigt overveje, hvor mange år du forventer at have bilen i. På den måde undgår du at betale for noget, som du ikke længere har og sikre dig, at du har friværdi til købet af din næste bil.

Fast eller variabel rente på billån

Noget andet, der kan påvirke prisen på din bilfinansiering samlet set, er, om du har valgt fast eller variabel rente.

Nu er der sikkert en klokke der ringer, men lad os lige forklare det endnu en gang:

Med et fastforrentet lån er lånet fastsat til en højere rente, hvilket betyder, at din låneydelse vil være højere nu og her. Til gengæld er du sikret en fast rente og dermed fast låneydelse hele din låneperiode.

Med en variabel rente får du en lavere lånerente og dermed en lavere låneydelse her og nu. Til gengæld kan du ikke være sikker på, at låneydelsen vil forblive lav, da den retter sig efter renteudviklingen, som kan falde og stige.

Jo længere tid din låneperiode forløber, jo større sandsynlighed er der for, at renten vil stige og falde.

Derfor:

Det anbefales ofte, at du vælger variabel rente, hvis du skal købe en brugt bil, og fast rente, hvis du skal købe en ny bil.

Sådan vælger du det rigtige billån

Denne artikel har med flere vinkler prøvet at stille samtlige variabler op, som vil forekomme i forbindelse med det bedste billån for dig som både ny og gammel billist. De forskellige afsnit har belyst de mest kritiske områder i anskaffelsen af et billigt billån.

"Hvad har vi lært?"

Kort sagt, at der er mange af dine egne overvejelser bag både bilkøbet og billånet, som vil afgøre din samlede pris.

Først og fremmest skal bilen være brugt eller ny, og hvor stor skal den være? Denne del vil have direkte indvirkning på dit lånetilbud. Hernæst skal det afgøres, hvorvidt det bedste billån er med udbetaling eller ej. Udbetalingen vil sikre dig et billigere billån, men kræver altså at du har likvider til en her-og-nu betaling. Herefter skal løbetiden bestemmes. Her lærte vi, at den bør være det antal år, som du forventer at have bilen. Denne vurdering bør ske, så du undgår at betale af på dit lån, efter at du har afskaffet bilen.

Selve lånetilbuddet vil være op til den valgte låneudbyder at definere. Dit valg om fast- eller variabel rente, vil have indvirkning på den samlede lånepris - baseret på din personlige risikovillighed.

Det bedste billån på markedet bestemmes altså i høj grad af dig som billist. Brug vores oversigt i toppen af siden til at finde et billigt billån, om du søger bilfinansiering til den fulde pakke eller blot til udbetalingen.

Gå til oversigten her! Find det bedste billån på under 2 min

Find sikkert dit næste lån med Mikonomi

Find sikkert dit næste lån med Mikonomi